我が家の投資方針

私の投資軸は3つ。

①②の種銭を作るための仮想通貨

②メインとなる米国株式投資(個別株・ETF)

③年金の上乗せと子どもの学費のためのiDeCo&積立NISA

今日はこの中の③、iDeCo&積立NISAにおいて私が債券を購入しない理由について書きたいと思います。

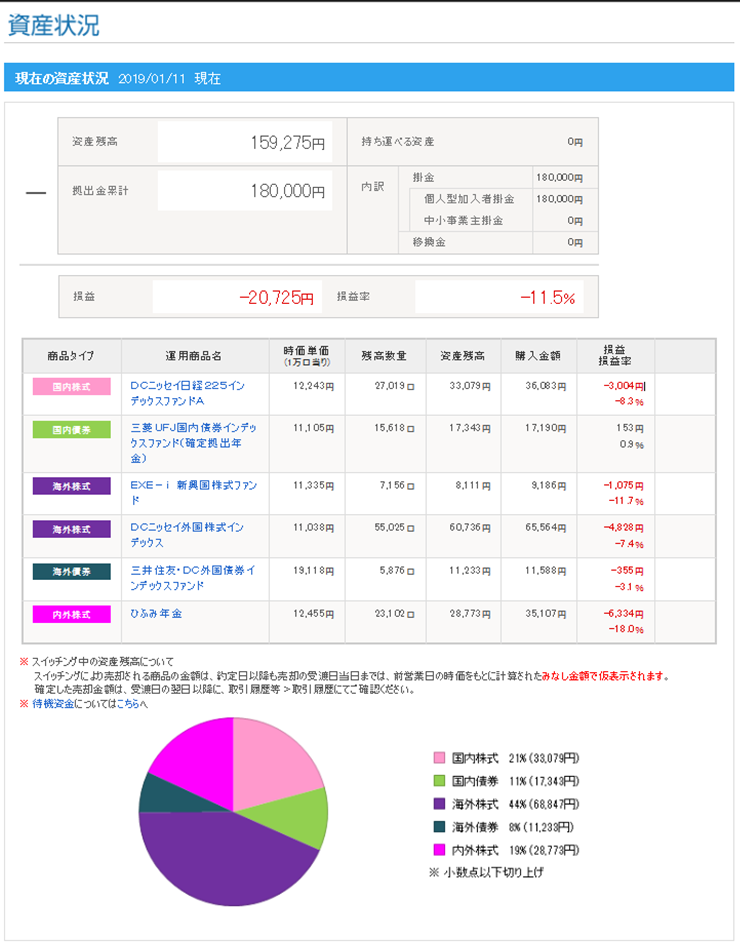

まず私のiDeCoの状況ですが、毎月12,000円を投資しており現在のポートフォリオは以下のようになっています。

小さくて見にくいですが、

・国内株式:21%

・国内債券:11%

・海外株式:44%

・海外債券:8%

・内外株式:19%

という分散です。

しかし、これは従来投資していた商品がポートフォリオ内に残っているだけであって、現在は海外株式100%で運用しています。証拠はこちら↓

| No. | 商品タイプ |

運用商品名

|

現在の配分割合 | 指定後の配分割合 | ||||

|---|---|---|---|---|---|---|---|---|

| 割合 (%) |

金額 (円) |

端数 | 割合 (%) |

金額 (円) |

端数 | |||

| 33 | 海外株式 | 100 | 12,000 | * |

このように「DCニッセイ外国株式インデックス」という商品に掛金の100%を割り振っているのがわかると思います。

この商品は現在 SBI証券 のiDeCoで扱われている中でも屈指のパフォーマンスと信託報酬の低さを叩き出している超優良商品で気になる実質コストにも優れています。また他の記事で書く予定ですが、iDeCoや積立NISAは選ぶ商品によって20年後のパフォーマンスは天と地ほど変わってくるため銘柄選びには注意が必要です。

なお、掲載はしませんが積立NISA口座の方も海外株100%になっています。

なぜ債券を買わないのか?

さて、本題の債券についてです。私は現在100%を株式に投入し、債券は1円も買わないことにしています。断っておきますが、別に債券そのものについて否定的な考えを持っているわけではありません。実際この下げ相場で他のアセットクラスが大損を出しまくる中、国内債券だけが光り輝いているのがわかると思います。

|

|

||||||||||||||||||||||||||||||||||||||

↑株式が全滅する中、国内債券のみプラスに!!

このように、債券は基本的に株式とは逆の動きをします。株式が下がっている際には債券は上がるため「不況に強いアセットクラス」として資産分散に重宝するのは確かなのです。 ただしそれは特定口座での投資の場合であり、iDeCoとNISAの場合は話が変わってきます。

iDeCoとNISAは、リターン重視のポートフォリオを組むべき

なぜならば、これらの制度は利益に対して一切課税されないためです。

「損失が出た場合は通常の投資と同じ扱いだけど、利益が出た場合は税金かけないよ」と言っているわけです(※NISAの損益通算の話はこの際無視します(^^;)。

であれば、多少リスクが上がったとしても得られる利益を最大化するようにアセットアロケーションを組んだ方が合理的だとは思いませんか? その点、株式よりもボラティリティが低く損失も出にくい代わりに利益も出づらい商品である債券を、あえてiDeCoや積立NISA口座で買うメリットがあるとは私には思えなくなったのです。

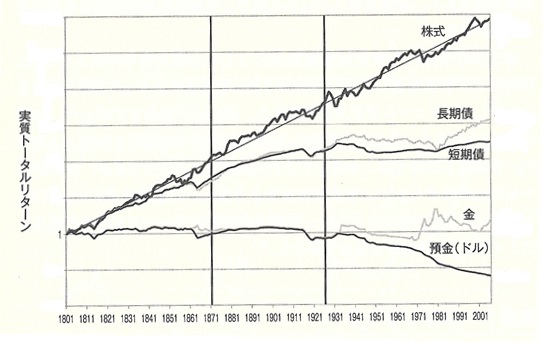

↑債券でもインフレには対応できるが、期待リターンは株式の方が大きい。

資産全体を見てポートフォリオを組むべき

それと、第二の理由。

ポートフォリオというものは、iDeCoやNISAの中だけで組むものではありません。現金や保険も合わせた家計の資産全体の中で組むものです。

例えば共働きである我が家では、こういうルールで投資を行っています。

「前年の1月1日~12月31日までに夫婦で貯蓄できた額の半分を、当年の投資に回す。ただし積立NISAの40万円については貯蓄の中から拠出する」

後段については私が妻にむりやりねじ込んだ懇願して付け足してもらったのですが、このルールだと毎年稼いだ額の40~50%が必ずキャッシュポジションになるのです。しかし本来、30代の理想的な資産配分は「リスク資産:安全資産=70:30」と言われています。

※諸説あります。「100-年齢=リスク資産」とも言われています。

そのため、2人とも30代である我が家のアセットアロケーションは本来もっとリスク資産に傾いていても何ら問題はないはずなのです。しかしながら現実はそうではなく、安全資産である現金が40%以上を占めてしまっています。さらに給与から天引きの生命保険等を安全資産に合わせれば、その割合は60%を超えます。

これは私に言わせれば決して適正な状態ではないのですが、そこは貯蓄派の妻とも意見を擦り合わせる必要があるわけで、現時点ではどうしようもないのです。我を通して家庭内不和を作ってしまっては本末転倒ですからね。

これだけ安全資産を持っているにもかかわらず、リスク低めの債券にあえて投資する意味を見出せません。

収入の安定が予想できるならば、リスクを上げる選択肢もアリ

さらに第三の理由。

我が家は2人とも同業者ですが、専門的な資格が必要な職業であるためそう簡単に職を失うことはありません。仮に全国のどこに引っ越してもすぐに就職できるくらいには安定した職業です。毎月の給与収入が約束されていると言って過言ではありません。

仮に病気になったとしても健康保険があるので1年間は病気休暇→病気休職で相当額の給料は保証されますし、妻の意向もあって我が家は2人とも生命保険・介護保険をきっちりかけています。これらのことから、将来に向かって我が家の収入が大きく下がることは想定しづらいと言えます。

そういうわけで、iDeCoとNISAの場合はリターンを最大にするためにも債券よりも株式に投資するべきですし、我が家の場合ではさらにもともと安全資産が多い上に毎月給与が保証されているため、iDeCoとNISAでなかろうが全力でリスクを取りに行っても良いだろうと結論付けたわけです。

これが我が家が債券に対して投資していない理由です。

百歩譲って、株式が下がる時に必ず債券が上がるのであれば投資先として考えても良いのですが、残念ながらこの世には株式も債券もどっちも下がるパターン(=金利が上がった場合)というのが存在します。完全な逆相関なら面白かったんですけどね・・・。

まあそんな感じで私のiDeCoと積立NISAはいまや海外株式100%です。それが最強かと言えば未来のことなんてわからないのでなんとも言えませんが、もし損失が出たとしても安全資産が十分にあるため致命傷を受けることはないでしょう。

投資派の私と貯蓄派の妻ですが、なんだかんだ言って上手いこと家計のバランスが取れているような気がします。気がするだけかな?(笑) 毎月数万円も掛金を支払っている貯蓄型生命保険も無駄だとは思いながらも、これがあるから投資の方はリスクを取れるんだと考えなおすようにしました。

※本当に無駄な保険は見直しましょう(^^;

答え合わせは20年後です!

ブログ村に参加しています。ぜひクリックお願いします!

![]()

にほんブログ村